當前我國經濟進入下行周期�,基礎設施投資對經濟增長的拉動作用下滑顯著��,疊加地方債務問題影響�����,工程企業愈加謹慎地開展市場拓展活動�。因此如何篩選合適的區域進行項目拓展��,成為當前市場活動的重要議題�。本文通過構建地方債務風險預警指標體系��,意在為工程企業區域拓展提供一定的量化決策依據�。

本文共分為兩篇�����,上篇主要介紹指標體系構建背景與假設�,下篇構建預警指標體系與實證檢驗�。

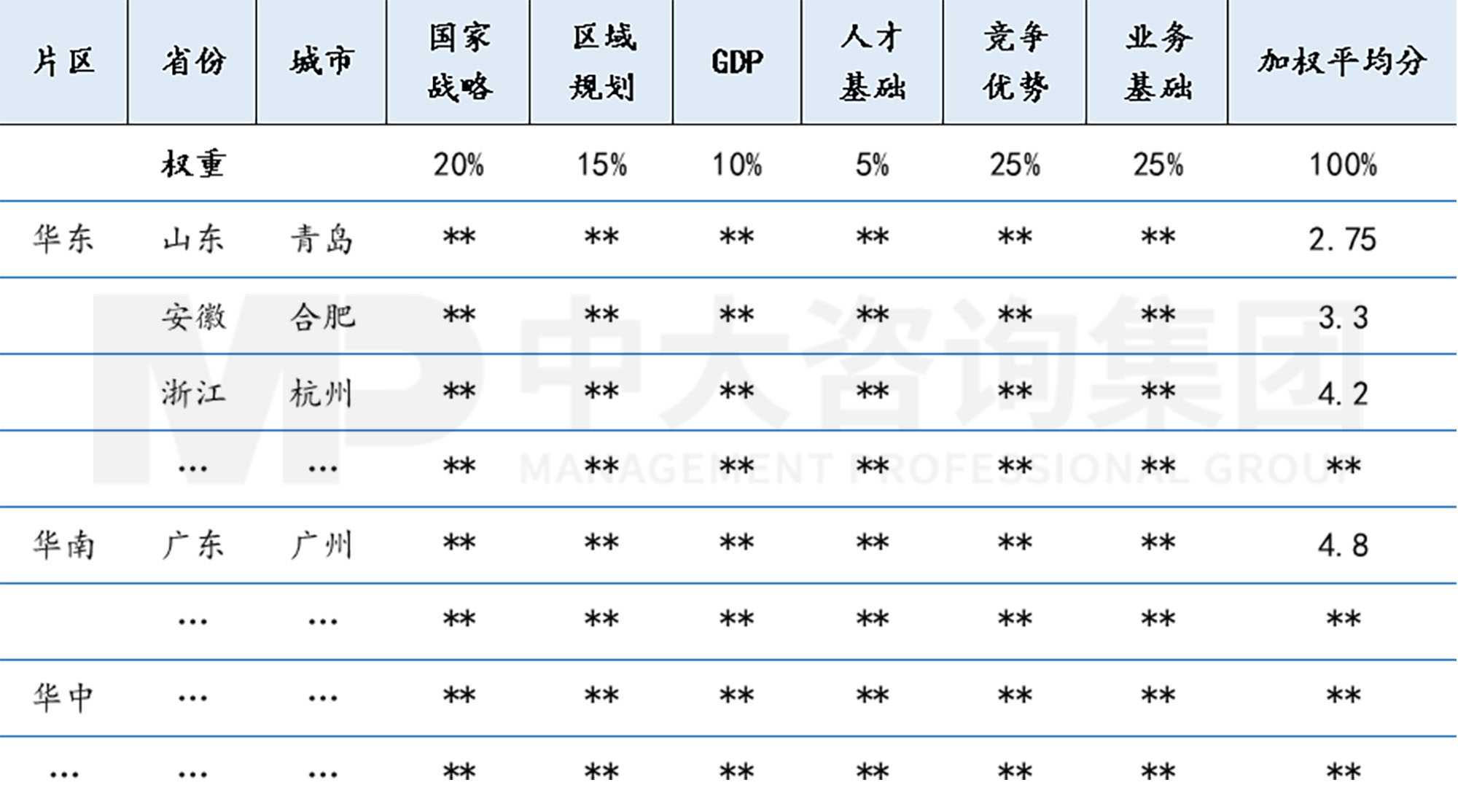

從當前工程企業市場拓展研判方法來看�,大致可分為兩類模型�。一類為定量模型��,模型基于企業內外部因素綜合考量�����,既考慮了目標區域情況��,也結合了企業自身資源能力稟賦�,但在定量時評價具有較強主觀性��。

表 1 某企業市場篩選定量模型

另一類為定性模型�,以關鍵指標為依據進行定性判斷�。雖然為定性評價�,但評價效果與定量模型基本相同��。這兩類模型兼顧了內外部發展因素�,但其評價依據都具有較強主觀性�����,而對核心要素缺乏定量分析�。

表 2 某企業市場篩選定性模型

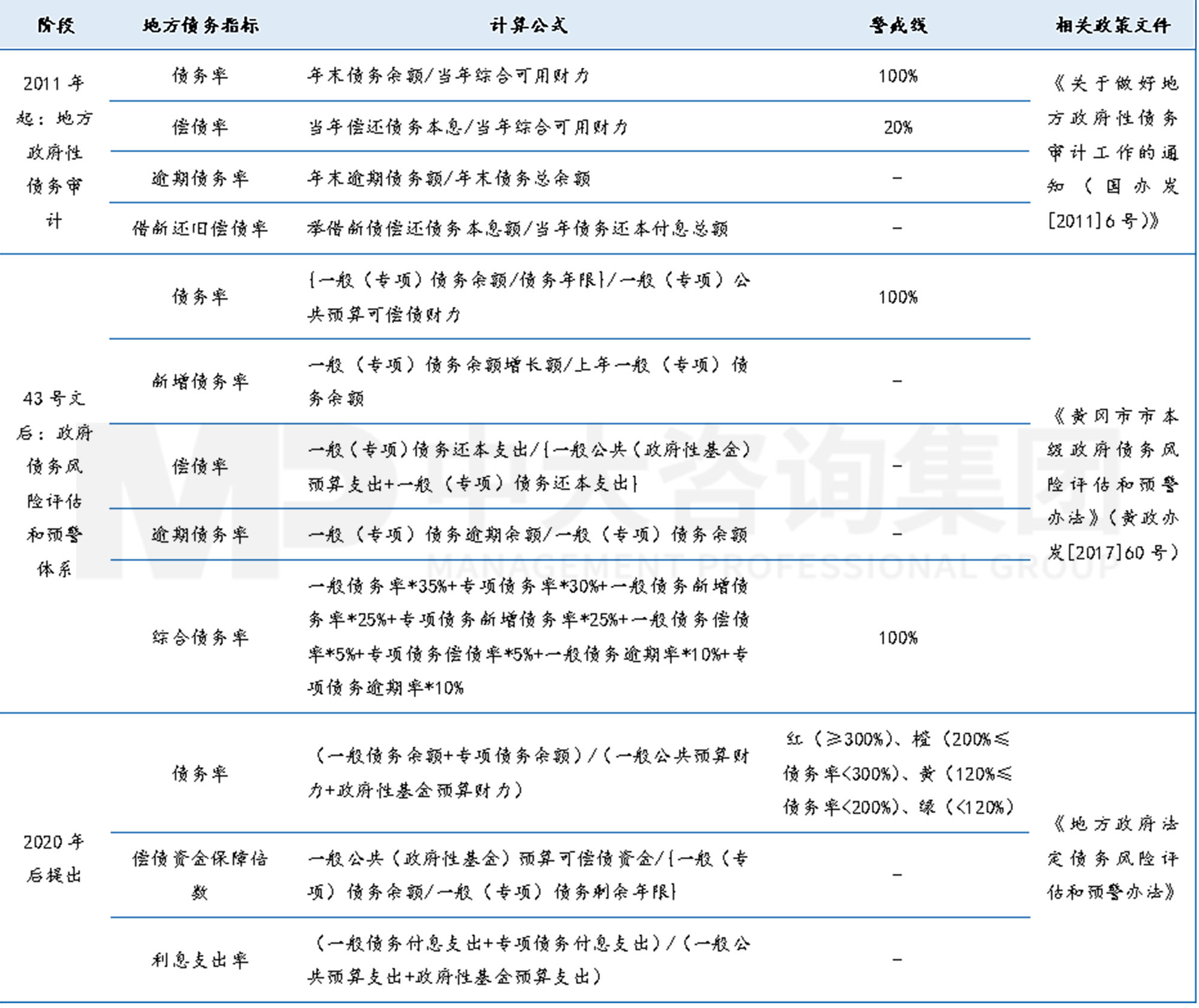

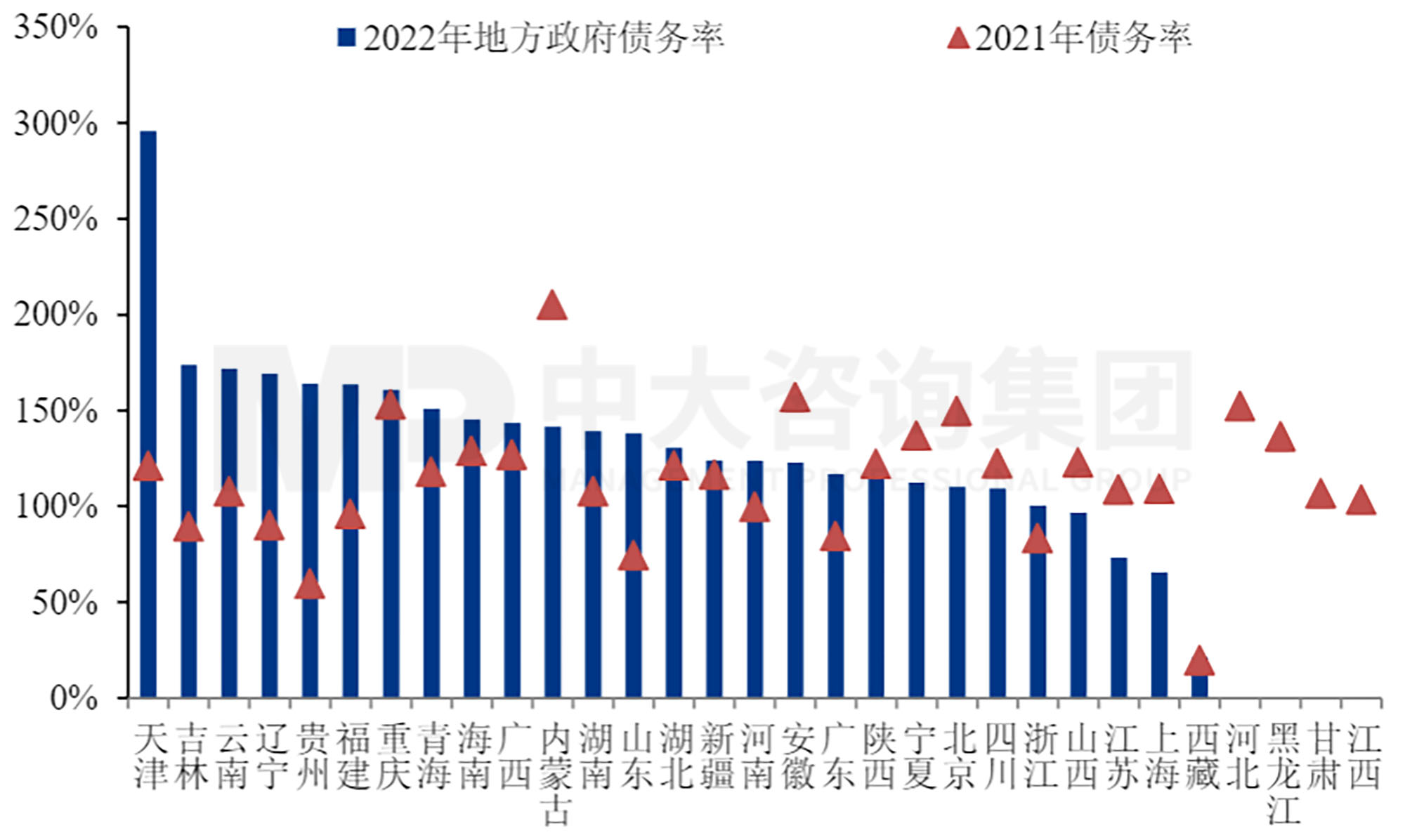

假設目前工程企業的主要項目類型��,包括公投公建�����、園區開發建設�、路橋隧軌�、水環境治理等��,基本都要以地方政府財力做背書�?����?煞从车胤秸斄Φ闹笜?,包括GDP規模�、財政收入規模�、財政自給率��、中央轉移支付�����、上繳中央稅收�����、地方債務情況等�����,能夠在較高程度上反映了城市投資/建設前景和項目的收益情況�����,其中�����,地方政府債務情況是地區產業發展規模和結構��、人口��、營商環境��、城市規劃��、政策支持等多種因素共同作用的結果��,可衡量政府支付能力��,直接影響項目收益或現金流�。因此��,我們以地方債務風險研判為切入點�,構建預警指標體系�,以期通過量化分析��,為工程企業區域拓展提供重要的參考依據��。我國地方政府債務起源于90年代初�,由于三大原因�,形成了我國地方政府債務雛形�����。一是分稅制改革�����,1994年的分稅制改革極大地改變了國家收入分配體系�����,導致了地方政府事權和財權的不對等�����,致使地方財政出現收支缺口�。二是政府融資約束�,1995年舊《預算法》規定��,地方政府不得發行地方政府債券�,融資方式受限�,致使地方政府無法通過公開�����、透明與合法渠道實現市場融資��,只有借道融資平臺以企業借款的名義舉借政府債務��。三是城鎮化建設�,城鎮化建設需要大量的資金投入��,原有的政府融資渠道受限�,如何籌集資金彌補缺口是各地方政府在城鎮化建設中面臨的首要問題�����。2015年以前��,舊《預算法》并沒有賦予地方政府舉債權力�,因此為了開展規模龐大的城鎮化建設�,彌補財政支出缺口��,地方政府借道融資平臺公司�����、事業單位等非正規渠道為地方基礎設施建設融資�,這期間主要經歷了國債轉貸模式�、代發代還模式�����、地方政府自行發債試點模式和自發自還試點模式四個階段�。直到2015年新《預算法》正式實施�,允許政府直接發行債券�����,并推出置換債券開展存量債務置換�。2020年后�����,置換債券不再發行��。我國地方政府債務可分為顯性債務和隱性債務��。顯性債務是地方政府根據信用原則�����、以承擔還本付息責任為前提而籌集資金的債務憑證��,其收入列入地方政府預算�,由地方政府安排調度�,包括地方政府一般債務和地方政府專項債務�����,所發行的一般債券和專項債券利率市場化程度較低�,一般錨定該時點同期限的國債收益率�。隱性債務是指政府在法定政府債務限額之外直接或者承諾以財政資金償還以及違法提供擔保等方式舉借的債務�����,不納入政府預算管理�����,政府不直接承擔償還責任的��。由于隱形債務確認復雜�,后續將統一以城投平臺有息債務作為分析口徑�����。城投有息債務主要由銀行貸款�、標準化債券和非標債權融資三大類構成�����,其中��,標準化債券市場化程度較高�����,且公開易得�����,其利率高低可在一定程度上反映地方債務風險高低�。但由于其數據來自于發債城投公司�,因此也具有一定的局限性�����。根據我國省級地方政府財政結構�,顯性債務支出有專項收入做優先償還保證�,且發行債券為固定利率�,償付風險極低�����。因此在判斷地方債務風險時��,可以隱形債務風險為基準�,即城投平臺有息債務風險��。從世界各國的實踐來看�����,依靠單一的��、常見的衡量政府債務風險水平的指標及其警戒線標準難以準確反映其債務風險水平�。并非超過某指標警戒線就一定會導致債務危機�,不同國家/地區或不同發展時期�����,對應不同的政府債務杠桿合理區間�。?從我國各省地方政府債務情況來看�����,雖然2022年23個省份債務率高于100%�����,五省綜合償債率高于20%��,但并未爆發大范圍的債務危機��,各省債務壓力與指標值也并非絕對正相關�。

圖 1 近兩年我國地方政府債務率水平

注:由于河北��、黑龍江�����、甘肅�、江西4省尚未對外披露2022年末中央對地方轉移支付數據�����,因此無法計算其地方綜合財力�、債務率和綜合償債率等數據��。我國官方地方債務指標體系經過階段演變調整了指標及其計算公式��,但主要針對顯性債務風險�����,為底線指標��,但未能有效衡量隱形債務風險��。以上為地方債務風險預警指標構建背景與假設�。預警指標體系構建與實證檢驗情況��,請關注中大商業洞察��,及時了解下篇內容��。